В уходящем году в условиях нарастающей инфляции Центробанк России и правительство сменили тактику сдерживания цен на ужесточение кредитно-денежной политики. Население говорит о резком подорожании основных продуктов и от 2022 года не ждет ничего хорошего. Лучшее, что остается властям - продолжение унылой стагнации в условиях недоверия налогоплательщиков и пессимистических настроений.

Содержание

Кому было жить хорошо

Чего все боялись и боятся

От авантюризма к монетаризму

В состоянии постоянного изумления

Кому было жить хорошо

Попробуйте вспомнить яркие, но при этом чисто экономические новости из России 2021 года. Будет трудно. Власти раздавали много субсидий, но за счет подорожавшей в полтора раза нефти все равно отчитываются о профиците бюджета. ВВП вернулся к уровню 2019 года – за счет отдельных крупных проектов, финансового сектора и отраслей, выигравших от искусственного кредитного бума. Но это сухие цифры, а что можно назвать знаковыми событиями?

Поменяли руководство в Высшей школе экономики. Госкорпорация «Роснано» признала свою неплатежеспособность и оказалась перед сложной перспективой реструктуризации долга. Произошло слияние нефтегазохимических гигантов: ТАИФ куплен СИБУРом. Концентрируются и розничные торговые сети: «Дикси» вошла в состав «Магнита». При этом в самом «Магните» сменился главный акционер: государственная Группа ВТБ, которая приобрела сеть в 2018 году у ее основателя Сергея Галицкого, теперь продала ее. Новый владелец – Marathon Group; эту структуру возглавляет Александр Винокуров, известный как зять министра иностранных дел Сергея Лаврова и построивший крупный фармацевтический холдинг, как считает Forbes, «на партнерстве с государством и связях».

Российские компании привлекли за счет размещения акций $8,7 млрд долларов, в том числе 3,8 млрд от первичных размещений (IPO) и 4,9 от вторичных. Это больше, чем прошлогодний показатель ($7,1 млрд), а по IPO рост двукратный. Крупнейшее первичное размещение провела розничная сеть Fix Price ($1,77 млрд), интернет-магазин OZON привлек почти миллиард.

Индекс Московской биржи за год вырос примерно на 10-11%. Этот итог определили две тенденции: рост, который длился примерно до 20 октября и составил с начала года 28%, и резкий спад, который наблюдается на рынке с тех пор. В числе причин, по которым динамика развернулась, можно назвать и период «антивирусных» нерабочих дней в конце октября – начале ноября, и новый рост напряженности в отношениях России с Украиной и США. Сыграло роль и повышение ключевой ставки Банком России – с 6,75% до 7,6% 25 октября и потом еще до 8,5% 20 декабря.

Чего все боялись и боятся

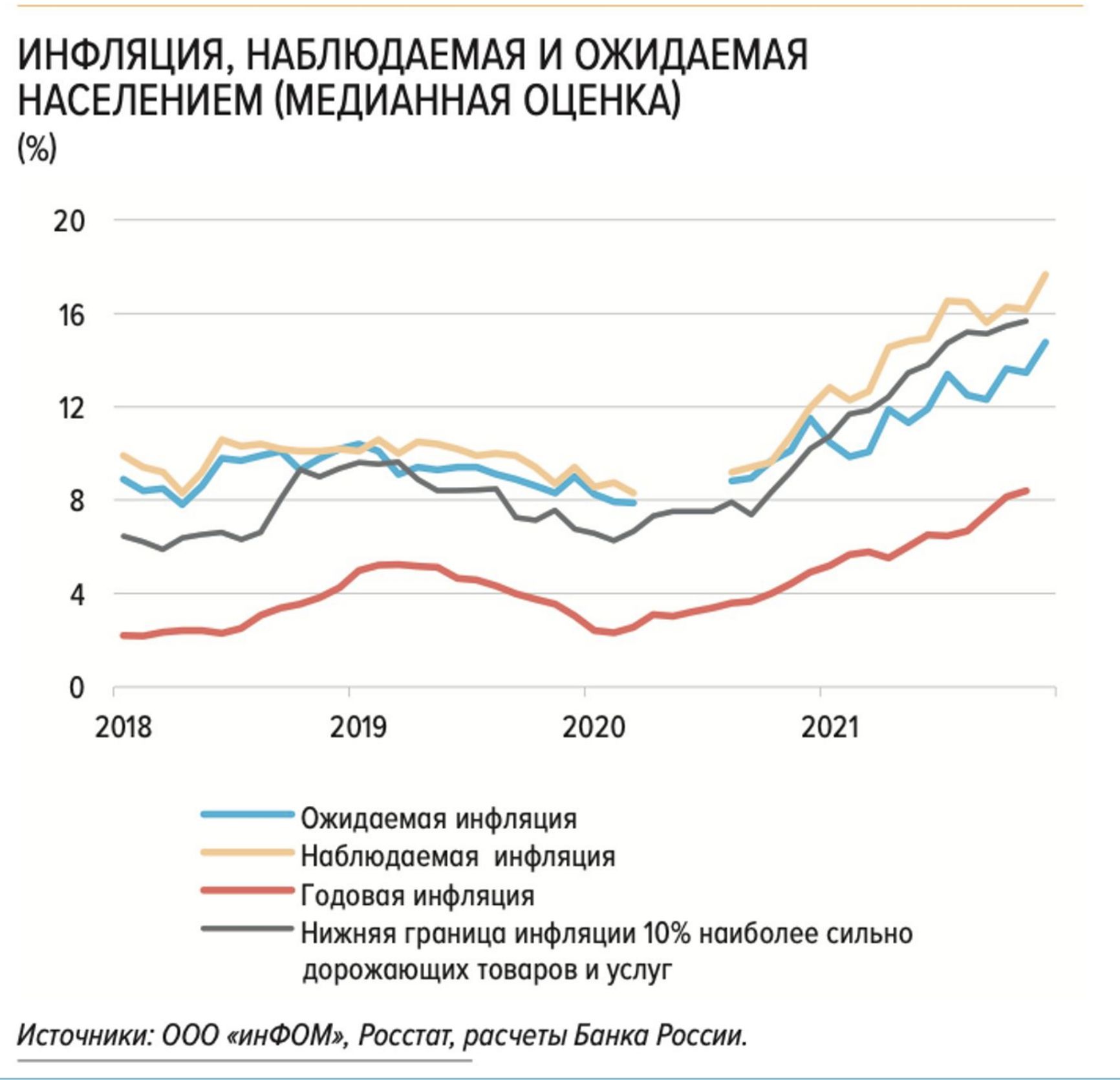

Банк России, опасаясь инфляции, за уходящий год повышал ключевую ставку семь раз. Еще в марте она составляла 4,25%. Инфляция, однако, все равно ускорялась, и в итоге рост официального индекса потребительских цен по итогам года должен составить около 8% - в два раза выше цели, объявленной Центробанком.

Банк России повышал ключевую ставку семь раз, но инфляция всё равно ускорялась

В глазах граждан рост цен выглядит еще хуже. «Наблюдаемая населением инфляция», согласно опросу, который был заказан ведомством Эльвиры Набиуллиной, составила 17,7%, причем люди, не имеющие сбережений, дали еще более высокую оценку – 18,5%. С июня 2021 года около 18% опрашиваемых респондентов считают, что цены за год выросли как минимум на 30%. Год назад лишь 10% воспринимали ситуацию настолько драматично. Наибольшее раздражение вызывает рост цен на мясо и птицу – в декабре 57% заявили, что за месяц они подорожали «очень сильно».

Росстат заметного удорожания мяса в декабре относительно ноября не уловил, но если сравнивать сегодняшние цены с теми, что были год назад, можно назвать продукты, подорожавшие и на 20% (курятина, гречка), и на 50% (картофель, морковь), и даже на 100% (капуста). Конечно, индекс потребительских цен – усредняющий показатель, поэтому интересно назвать и те товары, у которых цены выросли заметно меньше среднего. Согласно Росстату, за период с 31 декабря 2020 по 20 декабря 2021 года меньше чем на 5% подорожали: соль (4,7%), смеси для детского питания (4,6%), огурцы (0,2%), помидоры (1,5%), водка (2%), а яблоки и пшено вообще подешевели. По остальным видам продовольствия годовой рост цен составил от 5% до 20%, то есть более-менее близко к индексу. Интересно, однако, что людей, чей рацион в основном состоит из курятины, гречки, картофеля и капусты, представить довольно легко, а вот диета из салатов, пшена, детского питания и водки не настолько распространена. Поэтому именно те продукты, что подорожали резче всего, и влияют на «наблюдаемую населением инфляцию» особенно сильно.

От авантюризма к монетаризму

Примерно год назад правительство с помпой провозгласило, что с производителями сахара и подсолнечного масла заключены «соглашения» о замораживании цен. Экономисты-рыночники предупреждали, что ничего хорошего эти меры не дадут, а сторонники управления в советском стиле надеялись, что они будут расширены и на другие товары. В итоге действительно с поставками сахара начали намечаться перебои, и с 1 июня свободное ценообразование восстановили. По подсолнечному маслу «соглашение» действовало до 1 октября, но после этого срока и его продлевать не стали.

Можно сказать, что возобладала точка зрения Центрального банка, выраженная в недавней аналитической записке «Регулирование цен: когда нужно остановиться». Осторожные формулировки этого документа рисуют картину, где прямая административная фиксация цен не то чтобы вообще всегда ошибочна, но приемлема лишь очень изредка и ненадолго. Механизмы влияния на цены с помощью пошлин, ограничивающих экспорт, более уместны в развитой рыночной экономике, но и они в среднесрочной перспективе скорее вредны, потому что подрывают стимул производить обложенную пошлинами продукцию.

Как раз этого и стоит ожидать в России, особенно в отношении зерна, поскольку со 2 июня на смену временным чрезвычайным мерам пришел постоянно действующий механизм «зернового демпфера». Его суть в том, что если рыночная цена пшеницы превышает 200 долларов за тонну, то таможня будет отбирать у российских экспортеров 70% этой разницы. Таким образом, если доллар достаточно сильно обесценится, и выраженная в долларах себестоимость российского зерна приблизится к 200 долларам за тонну, то эта плавающая пошлина будет просто убивать экспорт, а если до такого не дойдет, то лишь сдерживать.

Если себестоимость российского зерна приблизится к 200 долларам за тонну, то плавающая пошлина будет просто убивать экспорт

Еще один механизм регулирования, сдерживающего цены, это субсидии из бюджета. Они вполне могут работать, но дорого обходятся налогоплательщику, а выгоду приносят не только отечественным потребителям, но и иностранным покупателям нашей экспортной продукции. И, наконец, самое цивилизованное, что можно сделать ради более низких цен на конкретный товар, это отмена импортных пошлин. К счастью, и такое у нас бывает – с 20 декабря 2021 года освобождены от уплаты ввозных пошлин белый сахар и тростниковый сахар-сырец.

Ну а главный ответ на ускорение инфляции, с точки зрения Центрального банка, должен состоять не в регулировании конкретных товарных рынков, а в ужесточении денежно-кредитной политики, в уменьшении накачки денег в экономику. И как раз поэтому Банк России перешел к серьезному повышению процентных ставок. Вероятно, оно будет продолжаться и в следующем году.

В краткосрочном периоде это будет означать сжатие возможностей и затягивание поясов для всех, у кого не очень много ликвидности. Должникам будет труднее обслуживать кредиты и получать новые. Многим предприятиям придется отказаться от надежд, что их продукцию будут больше покупать в кредит, и, соответственно, сокращать капиталовложения. Все это может означать довольно жесткую посадку экономики. Однако иначе инфляция к целевым уровням в 4-5% не вернется. В общем, можно согласиться с Путиным и Набиуллиной, что продолжение унылой стагнации – это лучше, чем инфляционное веселье, которое в 2021 году довелось пережить Турции. Тем более, что отдельные отрасли и компании и дальше смогут эффективно расти на зависть депрессивному большинству.

В состоянии постоянного изумления

Проблема в том, что центральные банки пытаются управлять не только инфляцией, но и инфляционными ожиданиями, и если вторую задачу решить не получается, то цена подавления инфляции оказывается выше. А у Банка России управлять ожиданиями никак не получается. Мало кто верит, что на следующий год цены вырастут всего на 4%.

Банку России никак не удается управлять инфляционными ожиданиями

Уже процитированный здесь комментарий Центробанка «Инфляционные ожидания и потребительские настроения» ярко иллюстрирует это недоверие. Ожидаемая инфляция на ближайшие 12 месяцев, по средней оценке опрошенных граждан, будет не сильно ниже - 14,8%, а с точки зрения тех, кто не имеет сбережений – 15,2%. Почти половина граждан (49%) полагает, что цены в следующем году вырастут так же, как в этом, а 29% - что еще сильнее. Лишь 7% думают, что инфляция снизится, и еще 2% предсказали, что цены вообще расти не будут.

Конечно, российские власти делают все, чтобы им не доверяли. И это относится не только к силовикам, но и к макроэкономистам. Очень показателен следующий штрих. В последние 5 лет в России проводится политика таргетирования инфляции, которая предполагает плавающий режим валютного курса. А накануне кризисов 2008-2009 и 2014-2015, наоборот, проводилась политика неформального «карренси борд», при которой денежную массу и, соответственно, уровень цен вполне можно раздувать, если золотовалютные резервы растут еще быстрее и обеспечивается стабильный курс национальной валюты к ведущим мировым. Однако «фиксированный» рубль и в 2008-2009, и в 2014-2015 был серьезно девальвирован, а «плавающий» с апреля 2020 по декабрь 2021 сохраняет постоянный курс к доллару.

Удивительное всегда рядом с нами, но когда его так много, доверять трудно.